「老後資金として2000万円を作りたいなら、定期預金や保険では叶わないと思ってください」

こう語るのは、ファイナンシャルプランナーの山口京子さん。では、どのような方法でお金を貯めていくのがいいのだろうか?

必要なのはコツコツと積み立てることと時間

山口さんは、投資信託を毎月コツコツと同じ金額ずつ購入し、そのまま“放置”しておくことを勧める。ちなみに投資信託とは、投資のプロにお金を預け、自分の代わりに運用してくれる商品のこと。話題の『iDeDo』や『つみたてNISA』も、ラインナップのほとんどが投資信託だ。

「オススメする投資方法は、ずばり“積み立て&ほっとけ”方式。時間も手間もかかりません。みなさん、株でも投資信託でも下がると、“コワイ”“だから投資は嫌”って思いますよね。でも、下がった局面は“チャンス!”なんです」(山口さん、以下同)

どういうこと?

リンゴでたとえて解説してもらった。

「毎月、リンゴを1万円分積み立てていくことにします。リンゴ1個1万円なら、1個買えます。翌月、リンゴが1個1000円に大暴落したとしましょう。すると、リンゴが10個買えます。3か月目に値段が1万円に戻ったら、リンゴはまた1個買えます。合計12個になったところで、再び値下がり、5000円になったところでリンゴを全部売りました。損得はどうなったと思いますか?」

5000円×12個だから、手に入ったお金は6万円に。3万円で買ったリンゴが6万円で売れ、3万円儲かった……! 超うれしい♪

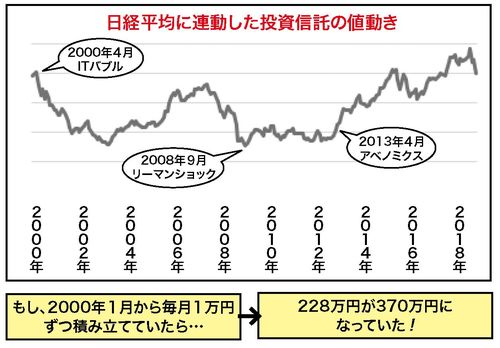

「正解。実はこのリンゴの値動きは、表2(写真ページに掲載)の折れ線グラフと同じなんです。こんな値動きをする投資信託だったら、“買いたくない”と思うかもしれませんが、実際“超うれしい”ことになるのです。毎月コツコツと積み立て投資をしていけば、リンゴの数は確実に増えていく。数が増えることで、たとえ最高値で売れなくても利益が出る。それを知ってもらいたいですね」

でもリンゴではなく、現実の相場でもそんなふうにお金は増えるの?

「では、日経平均株価に連動した投資信託で見てみましょう。これを2000年1月から毎月1万円ずつ積み立てていた場合どうなったと思いますか?」

'08年にはリーマンショックもあったし、儲かってはいなそう……。

「そう思いますよね。でも約5年後にはリーマンショック前の水準を回復。やがてプラスに転じ、2018年末を迎えました。計228か月積み立てたので、投資額は228万円。これが370万円に増えていたんです」

だったら、やっていればよかった……!

「必要なのはコツコツと積み立てることと時間。日々の値動きに一喜一憂せず、大幅に下がっても“チャンス”“5年もすれば戻る”と放っておき、お金が増えるのを待つ。そのお金を老後に使えばいいんです」

どの投資信託を買えばいい?

プロに運用をお任せするという投資信託。

「日本だけでも5000本以上あります」

とは、経済評論家の山崎元さん。そんなにあったら、どれを選べばいいのかわからない……。

「私に言わせれば、9割は検討に値しない商品です。でも、中には“いいもの”もちゃんとあります」

山崎さんは、手数料が0・5%以内であることを必須条件にあげる。

「それを超える商品には近寄らないほうがいい」

例えば、年率5%の利回りで20年運用できた場合。100万円が260万円くらいに増える。そこから0・5%の手数料を差し引くと、手取りは241万円くらいに。

「銀行などで売っている投資信託は、手数料1・5%なんてものも。さらに、最初に2%くらいの手数料がかかるため結局、手取りは200万円くらいになってしまう場合も。手数料って、本当に大きいんです。そして、この“0・5%ルール”を守っていれば、手数料の高い商品を売りつけられるなど、金融機関のカモになることもありません」

そもそも投資信託には、大まかにいうと、お金のプロが独自の基準で運用している“アクティブファンド”と、指標に連動し、自動的に運用される“インデックスファンド”がある。

「アクティブファンドというのは、プロ(人間)が“この会社は儲かりそう”“この国が伸びていきそう”などリサーチのうえ判断しながら株や債券を売買し、運用しています。当然人件費がかかるので、高い手数料を取っています」

一方、インデックスファンドは、

「“日経平均株価”“TOPIX(東証株価指数)”“ダウ平均株価”など、ニュースに出てくる指標に連動する投資信託です。機械的に運用されるので、人件費が少ない。だから手数料も安いんです」

手数料は高くても、プロが運用してくれるもののほうが、しっかりとした利益を出してくれそうだが、

「過去の実績を見ると、インデックスファンドを超える成績を出し続けるアクティブファンドは、ほとんどありません。運用業界の不都合な真実です。プロであろうと、どの会社の株が上げ下げするかを当て続けることはできないんです」

よって、山崎さんがオススメするのは、手数料が安いインデックスファンド。

「日本株と、外国株(主にアメリカなどの先進国)のインデックスファンドを5対5の割合で持つといいと思います」

国内株と外国株を組み合わせたほうが、投資先が分散できる。ひとつの国に絞ってしまうと、リスクは高まるからだという。

「ちなみに国内株の場合、日経平均連動型よりもTOPIX連動型がオススメ。日経平均は、東証一部上場企業の中の225社の株価から平均を計算するものですが、TOPIXは東証一部に上場している企業すべて(1800社以上)が対象。より分散投資ができるわけです」

ゆえに、iDeCoやつみたてNISAでも、日本株5:外国株5の割合でひたすら積み立てていけばいいそう。

「iDeCoも、つみたてNISAも、運用益非課税というメリットが設けられています。老後資金は、最も投資効果が期待できるこのやり方で作るのが、ベストだと私は思います」

とはいえ、もちろん元本保証ではない。最終的に売るタイミングを含め、すべては自己責任。きちんと学びながら運用しよう。

【山崎さんはこれを推す!】

●iDeCo

《楽天》

・国内:三井住友・DCつみたてNISA・日本株インデックス

・海外:たわらノーロード 先進国株式

《SBI》

・国内:三菱UFJ国際 eMAXIS Slim 国内株式(TOPIX)

・海外:三菱UFJ国際 eMAXIS Slim 先進国株式インデックス

●つみたてNISA

《楽天》《SBI》

・国内:eMAXIS Slim 国内株式(TOPIX)

・海外:eMAXIS Slim 先進国株式インデックス

(※商品内容や数字は、10月26日現在のものです)

《識者PROFILE》

山口京子さん ◎ファイナンシャルプランナー。家計簿から保険、お金を増やす運用まで、女性にやさしいアドバイスに定評が。『情報ライブ ミヤネ屋』(読売テレビ系)、『Live News it!』(フジテレビ系)などメディア出演多数

山崎元さん ◎経済評論家。専門は資産運用。楽天証券経済研究所研究員。東京大学卒業後、外資系を含む金融12社を渡り歩き、現職。著書『難しいことはわかりませんが、お金の増やし方を教えてください!』(文藝社)はベストセラーに