“老後2000万円問題”が話題となって以降、老後資金をどう増やせばいいか悩む現役世代が増えている。そんな中、増やしすぎた預貯金がかえってリスクになる可能性も。

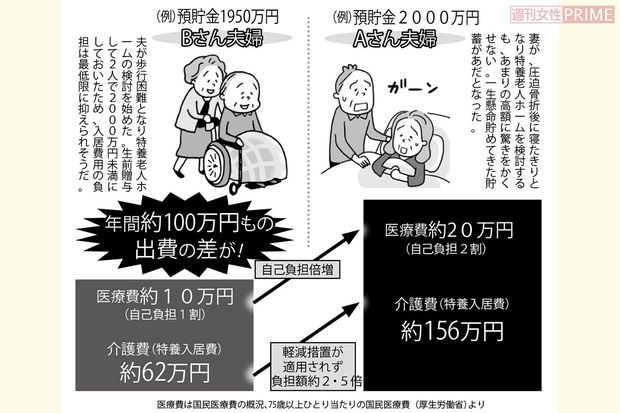

というのも現在、厚生労働省では、75歳以上の人を対象に、医療費の窓口負担を原則1割から2割に引き上げることを検討中。すでに介護分野では金融資産によって負担額(軽減措置の有無)が変わる制度が一部導入されているが、それが将来的には医療費にも適用される見通し。その線引きとして預貯金が1000万円(夫婦で2000万円)以上の人が対象になると予想されている。そこで軽減措置の有無による負担額の差を算出してみると、年間なんと約100万円にもなる可能性が。この大きすぎる負担増を防ぐにはどうすればいいのか。

「子どもや孫に生前贈与をして75歳までに貯蓄の残高を1000万円未満まで減らすのが、最も取り組みやすく確実な方法です」

と話すのは、相続税などの資産税業務を中心に手がけている公認会計士・税理士の五十嵐明彦さん。

「気になるのが贈与税ですが、税金を最小に抑えられる方法があります。家族構成や、親の年齢、貯蓄額でさまざまな選択肢が考えられます」

早めの生前贈与は相続税対策にも効果的

また生前贈与は、医療費・介護費の引き上げ対策だけでなく、親が亡くなったときの相続税の節税対策にも効果的だと五十嵐さん。

「2015年の税制改正により、相続税はすでに大幅増税時代に突入していますが、この増税でみなさんに最も影響を及ぼすのが、基礎控除額の引き下げです。自宅と少しの預貯金の財産があるような一般家庭でも、都市部にマンションや一戸建てを持っていれば相続税がかかる可能性は高い。つまり、もはや相続税は一部の富裕層に限らない制度なのです。少しでも相続税を減らすために早くから対策をおすすめします」

何も対策をせずにいると、親世代は介護費・医療費の負担が激増して多額の財産を奪われかねない。さらに長生きして年金貯金が増えれば、子どもの世代にも相続税の負担がのしかかってくる。どちらの世代から見ても、生前贈与で預貯金を減らしておくことが賢い選択といえそうだ。さらに、相続問題は税金の話だけですまないことも……。

「現在は家族みんなで一緒に住んでいたころとはだいぶ環境が変わってきているので、兄弟間や親子間が疎遠になっていたりして、もめる相続が増えている印象です。そうしたもめ事を防ぐためにも、誰にどう残すか、早めに考えてもらえるよう親にお願いするなど、家族間でしっかり話をしておくことが重要です」

税金がかからない生前贈与の方法

介護・医療費の激増を回避するため、75歳までに行っておきたい子どもへの生前贈与。ただし、贈与にも「贈与税」がかかる。しかも親が死んだ後に財産を引き継ぐ場合の相続税より、贈与税のほうが税率は高い。ムダな税金の出費をなくすには、贈与税の仕組みをしっかり理解し、賢く手続きを行う必要がある。親と子ども、それぞれの年齢や家族構成を考慮しつつ、いちばん適した方法を探そう。

(1)年間110万円を贈与

贈与税には年間1人につき110万円まで基礎控除が認められているため、非課税で財産を贈与できる。贈与は生きている間なら何回でもできる。子ども、子どもの配偶者、孫などに分配して続けていけば税金を支払わず1度にまとまった額を子どもに移せる。「ただし、贈与はあげる人ともらう人、互いの合意があって成立するため、親が亡くなってから問題になるケースも。そこで111万円贈与し、贈与税の申告をしておくのも手。1万円×10%(贈与税率)=1000円の納税が必要となるが、1人年間1000円で贈与の証明ができます」(五十嵐さん)

(2)住宅資金としての贈与

2009年に親や祖父母からの住宅購入資金の贈与は最大3000万円まで非課税という制度ができ、現状2021年12月まで継続予定。購入時期や消費税の税率により上限額は変わるものの、この制度を使えば一気に多額の贈与ができる。さらに、毎年110万円の基礎控除と併用もできる。

(3)孫への教育資金や株などの贈与

親から子への贈与は、基礎控除110万円を超えると贈与税がかかるが、祖父母から孫への教育資金のための贈与は、1500万円まで非課税という特例がある。その際、人数に制限はないので、孫が3人なら4500万円、4人なら6000万円を贈与することが可能。

平成27年の法改正で相続税が身近に!

平成27年の税制改正により、相続税は大幅にアップした。最近の調査では、アベノミクスによる地価や株価の上昇もあって、相続税の課税対象となる世帯は増税前の600万世帯から倍増しているといわれている。つまり、これまで相続税に縁がなかった人々も、相続税対策が必要な時代に突入したということ。

では、そもそも相続する「財産」とは、具体的に何をさすのか。そして自分の親は何をどれだけ持っているのか。以下について、ぜひ親が元気なうちに確認しておきたい。

【プラス財産】預貯金や現金、有価証券、小切手など・不動産(土地や建物など)・自動車、家財、宝石など・生命保険・ゴルフ会員権など

【マイナス財産】借金・未払いの税金など

■相続税の課税対象計算式

例えば、夫婦と子ども2人の家庭でご主人が亡くなった場合の法定相続人は、奥さんと子ども2人の合計3人。改正前の基礎控除は下記のように計算され、相続する財産は8000万円まで税金がかからなかった。

<前>

5000万円+1000万円×法定相続人の数

ex.5000万円+1000万円×3人=8000万円

平成27年以降は先の同例でも基礎控除が4800万円に。自宅と預貯金で計5000万円の財産があるような一般家庭でも、特に地価が高い都市部に自宅がある人は、相続税がかかる可能性が高まった。

<後>

3000万円+600万円×法定相続人の数

ex.3000万円+600万円×3人=4800万円

→総財産4800万円以上で相続税がかかるように!

教えてくれたのは

五十嵐明彦さん

公認会計士・税理士・社会保険労務士。税理士法人タックス・アイズの代表社員として資産税業務や法人の税務業務など幅広い仕事を行っている。著書に『親が元気なうちからはじめる後悔しない相続準備の本』(ディスカヴァー・トゥエンティワン)など。

(取材・文/當間優子)