未婚女性はもとより、結婚していても離婚や夫に先立たれるなどで、老後はひとりで迎えるという人が増えている。男性に比べて女性は平均寿命も長く、より長い老後に備えておく必要がある。

収入を増やし、資産運用を

「まずするべきは、すべての金額を明確にすること」というのはFPの中村芳子さん。今の貯金額、退職金の有無、老後にかかる月々の生活費はクリアにしておきたい。さらには、老後の生活費と不測の事態に備えてまとまった金額の貯金を。目安となるのは、年収の5・5倍の額。

「専業主婦で夫がいるならば、夫の年収の5・5倍。未婚女性で会社員ならその年収の5・5倍となります」

またシングルでも既婚でも老後を迎える際に、資金繰りを大きく左右するのが住居費。住宅ローンがあるなら65歳までに払い終えておくと安心。賃貸ならば、負担額を減らす方法を考える必要がある。

「収入を増やすという視点も大事。年収100万円程度でいいので、75歳まで働けば、老後資金の不安はかなり軽減されます。低リスクな資産運用も積極的に取り入れて」

できることを今から始めて、明るいシングル老後を手に入れよう。

■老後に備えて、いくら貯めておくべき?

あなたの年収(※1)〇〇万円

×貯めたいのは年収の□□倍

=【1】貯めたいトータルの金額〇〇万円

※1:現役時代の手取り年収の平均

今ある貯金(老後用)〇〇万円

+退職金の予想額〇〇万円

+その他もらえるお金(※2)〇〇万円

=【2】準備ずみのトータル金額〇〇万円

※2:満期保険や相続など

【1】貯めたいトータルの金額〇〇万円

−【2】準備ずみのトータル金額〇〇万円

=【3】これから貯めるべきお金〇〇万円

【3】これから貯めるべきお金〇〇万円

÷貯める期間△△年

=1年あたりの貯金目標額

(→12で割れば1か月に貯めるべき金額に)

●目標額の出し方

必要な老後資金の目安は年収の5.5倍。これには老後の生活費のほか、災害で被害にあったり、死後整理費用にするなどの“予備費”や“ゆとり費”も含まれる。上の表に金額を書き込み、1年あたりの貯金目標額を割り出そう。資産は定年退職となる65歳までに用意するのが目標。

ここからは、50代の未婚女性と離婚女性の2人の女性をもとに老後のお金を予想します。

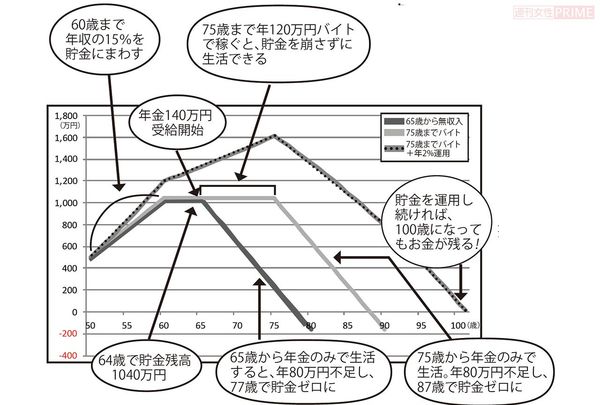

CASE1:50歳、結婚歴ナシのシングル女性A子さん

【DATA】50歳。会社員(手取り年収360万円)で、現在の貯蓄額は500万円。持ち家で住宅ローン返済中(月約7万円)。65歳からの生活費は年220万円、年金受給額は年140万円として計算。退職金はナシ。

生涯独身を貫く予定の会社員のA子さん。住宅ローンが残っており、退職金も出ないので漠然と不安を抱えている。

「ポイントとなるのが住宅ローンと貯金。住宅ローンは65歳までに払い終えるように支払い計画を見直して。貯金は、収入の15%である5万4000円は毎月貯めたいです」(中村さん・以下同)

15%の貯金を捻出(ねんしゅつ)するのが厳しければ、生命保険やスマホなどの固定費の見直しが必要だ。こうすることで、退職時の65歳までに貯金額を1040万円まで増やすことができる。

「とはいえ65歳で退職したとすると、年金では足りず、年80万円不足します。貯金を切り崩していけば、77歳で資金はショートすることに」

回避策としては、75歳までアルバイトで収入を得ること。

「年120万円稼げれば、年金とあわせて、収入は年260万円。ゆとり費を年40万円使ったうえで75歳まで貯金が減ることもありません」

ただし、これだけでは87歳で資金はゼロとなる。

「ここで重要となるのが資産運用。貯金を年利2%で運用していれば、100歳まで生きてもお金が余るという計算になります」

【死別でシングルになった場合】

「死別の場合は入ってくるお金が意外とあります」

まず団体信用生命保険に加入していれば住宅ローンの返済義務がなくなり、死亡保険に入っていれば生命保険が出る。18歳未満の子どもがいれば、遺族基礎年金として年100万円が支払われる。子どもがいない、または18歳以上の場合、夫が会社員だったならば遺族厚生年金を受給できる。さらに65歳以降は、自分の老齢基礎年金に加え、引き続き遺族厚生年金を、死ぬまで受け取ることができる。

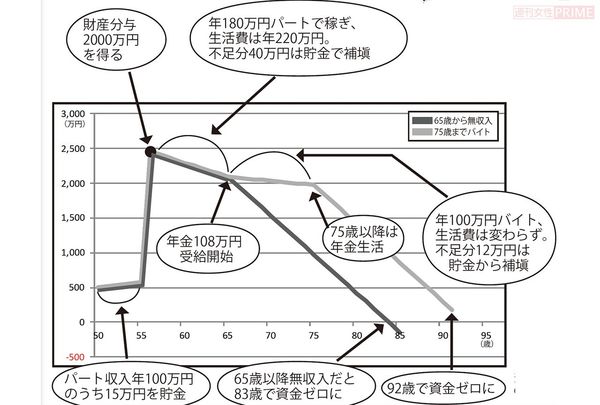

CASE2:55歳で離婚をした、パート職員B子さん

【DATA】55歳。50歳から夫との離婚を考えていた。離婚時の貯蓄額は575万円。離婚時には財産分与として2000万円を受け取る。離婚後の生活費は年220万円、年金受給額は年108万円。

「B子さんが賢明なのは、50~55歳までの間に身辺を整えたことにありますね」

というのも、家計を夫に頼っていた主婦の場合、突発的に離婚をすると老後破綻につながりやすいからだ。B子さんは、50歳の時点で貯金は500万円だったが、パート収入から年15万円を貯蓄にまわし、55歳の離婚時には、財産分与と合わせて2575万円を確保した。

「そして重要なのが老後の住まい。B子さんは実家に住むことができたので資金的な負担が、かなり軽くなります」

離婚後はパート収入を年間180万円に増やし、生活費は年220万円。年40万円の不足分は貯金から切り崩すという生活になる。

「65歳以降は元会社員の夫と年金分割をしたので、年金が108万円入ってきます。といって65歳で仕事を辞めてしまうと、83歳で資金は底をつくことに」

それを回避するために、64歳以降に75歳まで働きたい。年100万円の収入があれば、年間の不足額は12万円に抑えることができ、91歳まで資金がなくなることはない。

「また両親が亡くなって実家を相続した場合、“リバースモーゲージ”(詳細は次ページ)を利用すれば、さらに資金に余裕を持たせることができます」

老後を安心して送る2つのポイント

1.住まいの確保を!

*住宅ローンは計画的に終わらせる

支出で大きな割合を占める住宅ローン。収入が見込めなくなる退職後までには、払い終えているのが理想。積極的な繰り上げ返済や、退職金での一括返済をして、身軽な状態で老後を迎えたい。どちらも難しい場合、同居の子どもから家賃を徴収したり、空き部屋をシェアハウスにして収入源にするなどの対策を考えて。ローンが完済していれば、都心から郊外へと住み替えることで売却益を得たり、老後資金に不安があれば、自宅に住みながら今から自宅を担保にして、金融機関からお金を借り入れる“リバースモーゲージ”を利用する手も。

*賃貸住宅の人は、住居費を抑える工夫を

賃貸の場合、定年退職後にも同じ賃料を払う生活は、大幅に老後資金が減っていくので避けたい。貯金があれば現金で家を買う、独立している子どもがいれば同居をする、親が持ち家であれば相続や贈与という形で譲り受ける、賃料の安い公営住宅を検討するなど、退職後の住まいをどうするか具体的に考えておき、できる限り住居費は抑えるのが得策。

2.手堅い投資を!

*貯金は銀行に眠らせておかない

老後資金に貯めた貯金は、投資にまわして運用益を狙いたい。初心者であれば“株式投資信託”がおすすめで、中でも株式相場全体の動きを示す指数と同じ値動きをする“インデックスファンド”がいい。値動きがゆるやかでリスクが小さく、長期的に見れば成績が安定しているからだ。始める際には、iDeCoやつみたてNISAの利用を。運用益が出ても税金がかからず、iDeCoなら積立金は所得控除にもなり、税金を抑えることもできる。一時的に運用益が出ないことがあっても、5年10年と長期運用すれば、年利2~5%は手堅く狙うことができるのだ。

◎引き出し自由で、儲けは非課税『つみたてNISA』

投資で利益が出た場合は20%の税金がかかるが、つみたてNISAなら最長20年間、儲けに税金がかからない。いつでも引き出すことができるので初心者におすすめ。積立額の所得控除はなし。

◎年金づくりの強い味方『iDeCo』

運用益は無税で、積立金も所得控除ができるので税金を安く抑えることができる。例えば年収500万円の人が月2万3000円積み立てたら、所得税と住民税で約5万5000円の負担が減る。原則60歳まで受け取り不可。

最後に「不安から行動すると、失敗したり詐欺にあうリスクが高くなります。焦ったり不安になったりせず、専門家に相談し、一緒にプランを立てれば大丈夫です」と、中村さん。まずは深呼吸してから、老後の資金準備を始めましょう!

(取材・文/樫野早苗)

【PROFILE】

中村芳子さん ◎ファイナンシャルプランナー(FP)、アルファアンドアソシエイツ代表。日本の女性FP第1号。著書多数。老後のマネー対策がつまった近著『50代のいま、やっておくべきお金のこと[新版]』(ダイヤモンド社)が話題。