物価高騰や社会保険料の引き上げなどにより、老後の生活は厳しさを増している。一時期話題となった「老後資金2000万円不足問題」は耳にしなくなったものの、依然多くの人にとって将来への不安は消えない。

「高齢者の多くは切り詰めた生活を余儀なくされています。“老後破産”の状態にある人も少なくありません」

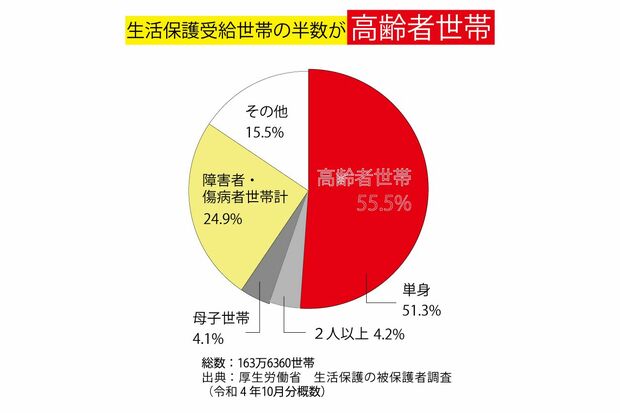

生活保護の半数以上は高齢者世帯!

こう語るのはファイナンシャルプランナーの福一由紀さん。

老後破産とは、公的年金と貯金によって支えらえる一般的な老後の生活が、さまざまな要因で立ち行かなくなることを指す。

法的な手続きの自己破産につながるものとして、近年使われるようになった造語だ。それだけ老後の危機的状況が現実化していることがうかがえる。

増え続ける高齢者の生活保護受給率

「高齢者の老後破産の実情は、生活保護受給者の半数以上を高齢者世帯が占めていることに表れています」(福一さん、以下同)

厚生労働省の「生活保護の被保護者調査」によると、被保護世帯のうち65歳以上の高齢者世帯は55.5%に及ぶ。男女比のわかる最新データ(令和2年度被保護者調査)で見ると、70代後半では女性が男性を抜き、高齢になるほどその差が開く。

「生活保護を受給する高齢者世帯は右肩上がりで増えています。高齢者の老後破産が深刻化しているのは明らかです。特に男性より平均寿命が長い女性は直面するリスクが高いといえますね」

老後の長期化で破産のリスク高まる

福一さんは地元・関西で定期的にマネーセミナーを行っている。参加者には老後の生活に困って駆け込む相談者も多いという。

「老後生活に困窮する人たちには、いくつかの特徴があります。話を聞いていくと、老後破産を招く原因が見えてくるんです」

現役時代のうちに、その原因を知ることは重要だ。

「人生100年時代となり老後が延びたことで、老後破産のリスクは今後どんどん高まっていきます。仮に老後破産に陥る原因をすでに抱えていたら、改善に向けた努力や対策に取り組むこと。

老後の現実を直視せず、ただ不安がって何もしないのが一番やってはいけない対応です」

明るい第二の人生を迎えるために、頭に入れておきたい老後破産の原因と対策とは何か。家計破綻に直面したシニアの転落事例とあわせ、女性(妻)に役立つ情報を中心に聞いた。

「離婚」「介護」で 破産リスクが!

老後の生活が立ち行かなくなる老後破産。福一さんはその原因の代表格として、当然ながら「公的年金や貯金が少ないこと」を挙げる。

「老後の家計の原資である年金や貯金が少なければ、苦しい老後になります。金銭的な余裕がない中で病気などしたらアウトでしょう」

一方、年金や貯金が潤沢なら老後破産とは無縁と思いがちだが、そうではない。

「リタイア後も住宅ローンの返済や賃貸住宅の高い家賃を抱えていたり、現役時代と変わらぬ贅沢な暮らしを続けたりしていたら、いくら年金や貯金があってもいずれ生活が立ち行かなくなるのは目に見えています」

また、妻側に見られる特有のリスクにも要注意。経済的にパートナーに依存していたり、好景気時代の金銭感覚が抜けないのも女性に多い傾向だという。

「もっともハイリスクなのが、予備軍含めて離婚を選択したケースです。厚生年金に加入する会社員の夫と、専業主婦または扶養範囲内で働く妻が別れた場合、老後にもらえる年金は国民年金だけだと、満額で40年間支払っていても月6万円程度。

夫の厚生年金を分割できる制度に請求手続きをしなければ、とても生活することはできないでしょう」

次いで、わが子かわいさに教育費をかけすぎるケース。

「私立の小学校から始まり大学までの学費、塾代、習い事などですね。教育費だけではありません。結婚式や孫の誕生など、お祝いの費用も惜しまない。結果、老後のために蓄えた資金の大半を失うことになってしまうのです」

そのほか、家計のやりくりが苦手な妻の場合、老後になっても支出をコントロールできず資金ショートは時間の問題に。また、老後を満喫する意欲満々の妻の場合は、趣味や旅行などの出費を当たり前と考えるため、お金はいくらあっても足りなくなる。

「さらに、親の生活が苦しく介護費用を子どもが負担するケースも。肩代わりが増えて、親子の連鎖破産に陥った例もあります」

老後破産招く妻の共通点5コ

1.熟年離婚をしたいと思っている

2.子どもの教育費をかけすぎる

3.収支を把握していないざる家計

4.年金未納期間がある

5.親の介護費を肩代わりしている

老後生活は細く長く今からリハーサルを

では、老後破産を避け、幸せな老後を迎えるにはどうすればいいのか。50代から取り組める備えを知ろう。

「離婚した女性をはじめ国民年金の加入者なら、厚生年金に加入する働き方に切り替えることをオススメします。そうすれば将来の年金を増やせるからです。働き方改革によりパートでも社会保険に加入しやすい流れになっているので、いまはチャンスですよ」

住まいは持ち家で住宅ローンが残っている場合は、定年までに完済するのがベスト。

「賃貸であれば、家賃の安い住まいに移るか、中古マンションを現金購入して家賃をなくすのが理想です」

家計については支出をダウンサイジングすること。

「老後の家計支出は教育費を除いた現役時代の約7割といわれています。年金や貯金が少ないほどやりくりが求められるわけです。現役時代のうちに家計支出を抑えるよう訓練しておけば、老後のやりくりは楽になるでしょう」

老後の不安を解消すべく、自治体などが行う無料のマネーセミナーに参加して情報収集するのも有効な策に。

「子どもが独立した後の50代は最後の貯めどきです。得た情報を役立てて貯金に取り組み、あわせてNISA(少額投資非課税制度)などを活用して増やすことを検討してください」

そして、日本年金機構から年1回、誕生日月に届く「ねんきん定期便」のチェックも重要という。

「50歳以上の人のねんきん定期便には、将来もらえる年金の見込み額が明記されています。その金額を見て少ないと思ったら、対策を考えましょう。直近2年の年金滞納分を後から納付できる追納や、60歳から65歳まで年金支払いを任意継続するなどして年金を増やすことを検討して」

50代から始める老後生き抜く備え

□ 働き方を考える

□ 住まいを見直す

□ 家計をダウンサイズする

□ マネーセミナーなどで情報収集する

□ ねんきん定期便をチェックする

オンナたちの「転落実情」

年金の知識がない、生活レベルを下げられない……

case1:離婚で困窮、年金未納のツケが老後の生活に降りかかる

河合里美さん(仮名・63歳)の転落は40代、夫との離婚から始まった。離婚後はパートで働きながら子育てを行い、なんとか無事に子どもを独立させた。老後が近くなった60代前半のとき、今度は自らの生活が不安に。

シングルマザーを対象とした某市主催の無料マネーセミナーに参加し、講師を務めた福一さんにその思いを吐露した。

「河合さんの将来の年金額は月5万円にも満たない状態でした。パート収入が月10万円ちょっとで家計をやりくりできず、国民年金の支払いを免除申請していた期間があったからです。

いまも変わらず働いているものの、低収入ゆえ貯金もごくわずか。住まいは賃貸アパートでした」

元夫は会社員で厚生年金に加入。婚姻期間中の年金を分割してもらえる制度を利用していたら、多少救われていたかもしれない。

「ただ、河合さんが離婚を考えていた当時は、現在の年金分割の制度は整備されていなかった。不運というしかありません」

今後、どうすればいいのか。福一さんは次のようにアドバイスした。

「免除申請した年金は過去10年までさかのぼって追納できるので、可能なら追納して年金を厚くする。同様に年金を増やすべく、今からでも厚生年金に加入できる働き方をする。

一方で家賃を抑えるために市営住宅または県営住宅に申し込む。大きくこの3つが叶えば、老後に光が見えてくるでしょう」

case2:「教育費だけは惜しまない」妻の方針が老後の落とし穴に

世帯年収1500万円以上と、裕福な現役時代を過ごした峰岸さん夫婦(仮名・60代)。2000万円余りの貯金に退職金約2500万円も得てバラ色の老後を迎えるはずが、待っていたのは正反対の事態だった。有料相談で事情を聞いた福一さんが明かす。

「教育熱心な奥様は2人の子どもを中高から大学まで私立へ通わせました。老後すぐ、1000万円近い教育ローンと、同程度の住宅ローンが残っていたものの、退職金で完済。

もう安心と思いきや、奥様主導で海外旅行やリフォームの計画が進み、退職金もわずか1年でなくなってしまった。十分な金額を手にしていた貯金や年金も、奥様が老後の生活レベルを下げられず、次第に赤字の日々に……。

相談を受けて将来のキャッシュフローを試算したら、ご夫婦が75歳のときに家計は破綻するという結果でした」

その後、妻は生活改善の受け入れにより、現在、家計は安定しているとのこと。

「女性はプライドが高く、周囲の目を気にします。そういった意味では、女の見栄は老後破産の第一歩かもしれませんね」

(取材・文/百瀬康司)