10月からスタートしたインボイス制度。仕事を発注する会社や組織も、受注する個人事業主たちにも混乱を招いています。今後も値上げのラッシュは続きそうだし、大切なお金を守るには……実は「会社を設立する」という選択肢も。意外にハードルが低いその方法と、メリットとは?

主婦でも法人化させるという視点を持ったほうがいい

「スキルシェアサービスのサイトから依頼を受けてイラストを描いているのですが、パートの給与と合わせると“103万円の壁”を超えそうで……」

不安げにそう話すのは、会社員を夫に持つ東京都の40代女性。“103万円の壁”とは、給与から差し引かれる給与所得控除の65万円と、利益の38万円を足した額のこと。年収が103万円を上回ってしまうと、所得税が課せられ税法上の扶養親族から外れてしまう。

先の女性は、「特技が収入になることは喜ばしいこと」としながらも、壁を超えることで税金が増えることを懸念する。さらには、こんなボヤキも。

「消費税のインボイス制度も始まったので、消費税分の実入りも減ってしまう。実入りは減るのに、インボイスに対応するための事務作業は増える。モチベーションが上がらない」(前出の女性)

10月からスタートしたインボイス制度は、事業者(適格請求書発行事業者)登録をすると面倒が、しないと不利益が生じることから、方々で不満の声が上がっている。

また、事業者登録をしていないことを逆手にとって、仕事を発注しない企業に対しては、独占禁止法違反(優越的地位の濫用)につながるおそれがあるとして、公正取引委員会がJTなどの事業者を注意する事例も散見されている。

「ややこしい」「利益が減る」「面倒くさい」─、そうした声が広がる中、経営コンサルタントの服部匡志さんは、「事務作業が増えるのであれば、主婦の方でもこれを機に法人化させるという視点を持ったほうがいい」と提案する。

「今はリモートワークや副業解禁などが加速したことで、得意なことや好きなことで自分らしくお金を稼ぐことができる時代に変わってきています」(服部さん、以下同)

また、副業ならぬ“複業”という概念で、お金を稼ぐ個人事業主も増えてきている。

「主婦でありながら、複業状態の方も少なくないと思います。そうした方は、信用度の向上や節税につながる法人化、つまり会社を設立したほうがいい」

1人で会社を設立する場合、株式会社と合同会社があるが、前者は所有者=株主、運営者=経営陣を別々に設定する(切り離す)ことが可能。後者は、会社の所有者と運営者が原則同じとなる。

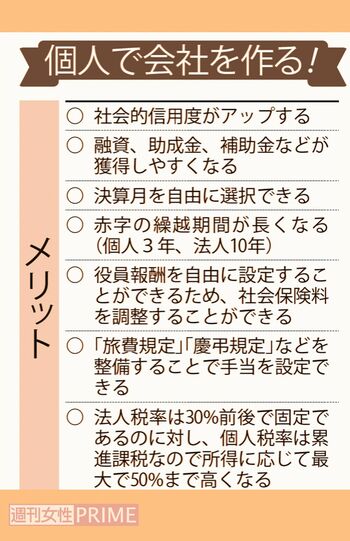

個人で会社をつくるメリットは

服部さんは、「複業的な稼ぎ方をしている個人事業主は、合同会社が望ましい」と続ける。所有者と運営者が同じである合同会社は、個人事業主とほぼ同じことをしているにもかかわらず、「法人格」を手に入れることで、社会的信用度が大幅に向上するという。

「わかりやすい例でいえば、銀行から融資を受けやすくなるなどのメリットがあります。また、社会的信用度が担保されているからこそ、個人事業主よりも受けることができる助成金や補助金の数が、圧倒的に多いことも法人の特徴です」

設立に際して、株式会社は約20万円、合同会社は6万円ほど費用がかかる。別途、収入印紙代(4万円)が発生するが、株式会社の半分程度で会社設立ができるのもメリットだろう。合同会社を設立するまでのプロセスだが、大きく分けて次のフローがあると説明する。

「1・会社の基本情報を決定する、2・法人用の実印を作成する、3・定款を作成する、4・出資金の払い込みを行う、5・本店所在地を管轄している法務局に登記申請書類一式を提出する─、この5つを覚えておいてください」

中でも、1の基本情報は、3の定款ともリンクするため注意が必要だ。

「定款に記載されていない事業を行うことはできないので、基本情報には将来的に行う予定の事業も含めて記載しておくのが一般的です。

ですが、設立したての会社の事業目的が多すぎると、実態がつかみづらくかえってマイナスなイメージを与えかねない。最後に、『前各号に付帯関連する一切の事業』と記載することで広い範囲をカバーできます」

ちなみに、資本金に下限はなく、法的には1円でも合同会社を設立できるが、3か月から半年は売り上げがなくても事業を続けられる金額に設定することが一般的だ。

「資本金は会社の体力であり信用度にも関わるので、取引先がある場合や金融機関に見られることを考慮して金額を決めるようにしましょう」

こうしたデスクワークを面倒だと感じる人は多いはず。しかし、法人格という分身をつくることで得られるメリットは、まだまだある。

「個人であれば赤字の繰越期間は3年ですが、法人の場合は10年に延長されます。つまり、繰り越した赤字を最長10年間、黒字が出たときに相殺することができます。事業がまだまだ不安定な人ほど、合同会社を作るメリットがあるのです」

例えば、設立1年目に設備投資などにコストがかかり、100万円の赤字を出したとしよう。繰越欠損金は最長10年まで繰り越せるため、100万円を何回かに分けて、2年目以降に欠損金として計上することができる。

赤字でも法人住民税の7万円は毎年必ず支払う

この期間が、なんと10年も有効だという。5年目に突然収益が上がり黒字化したとしても、欠損金が残っていれば、その額を黒字と相殺することで、課税所得を減らして税金を減らすことが可能となる。

「『社内規定』を作成すれば、業務に必要な経費の枠を広げることができる点も法人化のメリットです。『慶弔規定』を整備すれば、弔慰金や結婚祝いといった思わぬ支出も、経費扱いにすることができます。また、自ら役員報酬を自由に設定することができますから、社会保険料を自分で調整できることも利点でしょう」

なお、法人税率の実効税率は約30%。個人事業主は累進課税となるため、最大で55%(うち10%が住民税)となる。思わぬ形で事業が成功を収め、その年の収入が大きく跳ね上がった場合、個人と法人では支払う税金も大きく変わってくることを忘れないように。

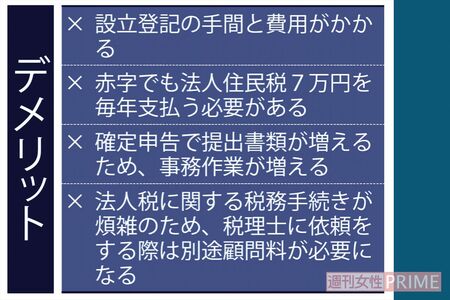

では、デメリットは何か? 服部さんはこう見解を述べる。

「赤字でも法人住民税の7万円は毎年必ず支払う必要があるということもありますが、やはり事務作業が大幅に増えることです。収支をきちんと記録することはもちろん、確定申告の際に提出する文書の数も増えます。しかし、お金を“見える化”しているわけですから、数字に強くなり、確実に今後の自己防衛につながります」

現在は、使いやすい会計ソフト(アプリ)や、レシートや領収書をスマホで撮影すればデータ化してくれるアプリもあるため、記録もさほど面倒ではないはず。

さらには、会計ソフトやレシートスキャナーなどの機器を購入する場合、経費として計上することもできる。家計簿をつける手間と一緒なのだから「法人格のほうが知恵となる」と服部さんは話す。

「働き方が多様になっているため、近い将来、一人一社時代になると思います。自分に有利な方法を理解し、選択してほしい。“無知は不利”です」

インボイス制度を機に、税に対する知識を深めてみてはいかがだろう?

取材・文/我妻弘崇

服部匡志 経営コンサルタント、ビジネスプロデューサー。合同会社TENKAIの代表社員として、数多くの事業に携わりながら、新時代のビジネスのあり方を提案中