40代半ばで、現在は総資産2億5千万円ほどを所有する立川健悟さん。ファイナンシャルプランナーとして多くの人にお金に関するアドバイスをしているが、グラフィックデザイナーだった30歳のころは銀行口座の残高が82円だったこともあったとか。

子どもが生まれたころの預金額は82円!

「結婚して子どもが誕生したころのお金の使い方は、まさに“行き当たりばったり”状態(笑)。趣味や好きなことにお金を使い、計画的に貯めることもなく、増やすことは考えてもいませんでした」

しかし、東日本大震災の影響で仕事が激減し、知り合いの不動産ベンチャーの営業職に転職。そこで多くの“本当のお金持ち”に出会ったことで人生は大きく変化した。

「お金持ちの人って、もともと特別な商才がある人たちというイメージだったのですが、実はとても合理的でシンプルに『お金が増える正しい選択』をしているだけ。お金持ちの人たちの思考や選択基準を知れたことが、すごく勉強になりました」

立川さんが考える「お金を増やせる人」には2つの条件があるという。その1つは“勉強をしていること”。

「お金の本でも動画でも、お金に詳しい専門家からでもいいですが、お金の知識を得ようと自ら動く人は、自然と情報も入ってくるので、正しい選択ができるようになります」

2つ目は“一歩踏み出せる勇気があること”。

「お金の勉強をしても、それを実行してみなければただの知識で終わってしまいます。例えば、投資は資産を増やす有効な手段だと思っても、リスクが怖い、口座開設が面倒などの理由で踏み出せない。

これはお金を増やすチャンスをつぶしているに等しい。まずは少額から投資を始めてみて、自分に合ったやり方を見つければいいのです」

家計管理は使いやすいクレジットカード1枚で

「支出を減らすには、固定費の見直しが第一歩。お金に困ったとき、私たちは賃貸住まいだったので、妻の実家に同居させてもらいました」

乗り換えなどで携帯代や電力プランを見直す場合、支払いはできるだけクレジットに。

「支出が管理しやすいうえ、今はさまざまなポイントサービスがあるので、貯まったポイントを使えば現金を使わないで済む場面も増えます」

ポイントを上手に利用するには、クレジットカードは1枚、多くても2枚でいい。

「集約することでポイントが貯まりやすくなります。ただし、ポイントはあくまで副産物。ポイント目的で、還元率のいい日に本当に必要でないものまで買ってしまうというのはありがちな落とし穴。お金を増やすには、余計なものを買わないのが鉄則です」

食費や娯楽費など、項目ごとに使うお金を分けておく方法も、実は注意が必要だ。

「例えば、娯楽費が残ったら『余ったから使おう』という心理が働きがち。結果、無駄遣いに走りやすいので、お金を増やしたいなら生活費は使い道で分けず、月末に使った金額を振り返り、お金のバランス感覚を磨くのがおすすめ。家計簿のアプリを活用するのも手です」

老後にいくら必要かライフプランから考える

そろそろ自分の老後が視野に入ってくる50歳からでも、十分お金を増やすことはできる、と立川さん。

「日本には定年制度がありますが、気力体力があるうちはできるだけ働き続けることで資産は確実に増やせます。仕事にやりがいを求めるなら、今のうちから再就職の準備をしておくといいですね」

ただ、貯蓄に力を入れる前にどういった老後を過ごしたいのか、ライフプランを立てることが先決だ。

「実はストレスがある人はお金が貯まりにくいんです。老後に対する漠然とした不安は大きなストレスになるので、これからの暮らし方を具体的にイメージすることが大切。そのときは、人と比べないこと。そこから必要な老後資金を計算してみて」

働いて収入を得るのと並行して、これからはお金を効率的に増やすことも考えたい。

「新NISAも始まり、資産を増やす手段として投資が以前よりグッと身近になっています。とはいえ、投資にはリスクがあるため、前提として家族の生活費の約半年分の預貯金は最低限確保しておくこと。その上で投資を考えるといいでしょう」

投資は長期で行ったほうが利益が出やすい。50歳なら老後と呼ぶ時期まで20年と考え、長期で積み立て投資をするのが正解だ。

「まずはおおまかな数字を把握して、その目標額を達成するには月いくら貯めるか、逆算してみてください」

例えば20年後に1千万円貯めたい場合、貯金だけで貯めるには月4万2千円必要となる。しかし、年率6%のリターンが見込める投資先であれば、積立額は月2万2千円でいい。

つまり、投資することで今使えるお金が月2万円も増えるので、生活を無理に切り詰める必要はなくなる。

「老後資金はその人のライフスタイルによって変わります。自分に必要な額を把握し、そこに向かって許容できる範囲で投資することにすれば、節約ばかりに頭を悩ませなくてもよくなります」

今日から1つずつお金の勉強を始め、不安のない老後への第一歩を踏み出そう!

お金との付き合い方

節約するなら〔携帯電話代 or レジャー費〕

正解:「携帯電話代」固定費を見直すと毎月の支出が確実に減る

節約の基本は、携帯代、光熱費、ローン返済など毎月確実に出ていくお金をまずは見直すこと。長期的な支出が減るため節約効果が高い。

「格安SIMに替えて、仮に月5千円安くなれば年間6万円カットできる。レジャーは適度に楽しんだほうがストレス解消になり、節約の息切れを防げます」

ポイントは〔貯める or 使う〕

正解:「使う」ちょこちょこ使えば現金の減りを少なくできる

特定の店舗のみで使えるポイントサービスは、使える場所も限られるうえに、規約が改悪されたり、有効期限切れになることも。

「手元の現金を減らさないためにも買い物をする際は積極的に使って。ほかの電子マネーやマイルに交換したり、ポイント対象外の消費税や送料などの分だけポイント払いにするのも手」

交通系ICカードへの入金は〔その都度 or 定期的に〕

正解:「定期的に」チャージ額を管理しやすく無駄遣い防止にも

なくなってからチャージしていると総額を把握しにくい。月にどのくらい使っているかを計算し、例えば月初に1万円など、定期的に入金するほうが支出を管理しやすい。

「クレジット払いのチャージにすればポイントもついてよりお得に」

ガソリンの給油も定額がベスト

ガソリン価格は変動が大きいので、量ではなく3千円などの定額でコンスタントに給油するほうがお得。

価格が高いときの購入量が少なくなるので高値で買うことが避けられ、安いときは量を多く購入できるので、購入価格の平均を抑えることができる。

クレジットの支払いは〔一括 or 分割〕

正解:「分割」月の支払いが半分になる2回分割がおすすめ

分割なら月の引き落とし額が減らせ、結果として手元にお金を多く残しておくことができる。

「多くのカード会社は2回払いまでは手数料が無料です。逆に、それ以上の分割やリボ払いでは手数料や金利がかかるのでNG」。店舗によっては2回払いの取り扱いがないので事前に確認を。

高級品を買うなら〔寝具 or ブランドバッグ〕

正解:「寝具」生活が充実している人はストレス買いに走らない

生活満足度が高い人は、ストレスによる散財や体調不良などによる余計な支出をしにくいといわれている。

「日々の満足度や幸福度を高めるには、毎日使うものから順番にお金をかけることがおすすめです。毎日6~8時間の睡眠時に使うベッドなどの寝具にお金をかけたほうが、疲労回復や健康維持につながりますし、生活満足度も上がります。ブランド品が悪いわけではないのですが、バッグをいくら買っても身体の疲れはとれないのが実情です」

ふるさと納税の返礼品は〔高級羽毛布団 or 肉や海産物〕

正解:「肉や海産物」還元率がよくお得なのは少額でみんなが欲しがるもの

ふるさと納税の返礼品は寄付額の3割以内という決まりが。実は高級なものより少額の返礼品のほうが希望者が多いため、自治体は大量購入することで仕入れ値を安く抑えることができ、寄付金に対してお得な返礼品を用意できる。

「その代表が肉や海産物。寄付額に対しての還元率がわかるサイトもあるので、ぜひ参考に」

収入が増えたら支出は〔増やす or 変えない〕

正解:「変えない」収入が増えると税金もUP!生活レベルはキープして

高収入になるほど、収入が増えたわりに貯蓄が増えない人が多い。

「収入の増加とともに、生活レベルが上がり、支出が増えてしまう現象です。収入が上がるほど税金を多く支払うことを考慮せずにお金を使うと、以前よりお金が貯まりにくくなるため、注意が必要です」

老後の備え

収入アップを狙うなら〔起業 or 副業〕

正解:「副業」基盤の収入である本業は手放さないほうが◎

会社の平均生存率は創業10年で約6%。現実は厳しいため、本業で生活の基盤を保ちながら副業するのが吉。

「40代以上の副業収入の平均額は5万1218円。副業が軌道に乗って本業の収入を上回ったら起業もあり。特技や趣味を生かせる仕事がおすすめです」

住宅ローンは〔ゆっくり返済 or 繰り上げ返済〕

正解:「ゆっくり返済」借入金利が低いうちは節約の効果は小さい

借金の総額を減らしたいと返済を急ぎ、子どもの学費が不足するケースも。

「利上げの心配もありますが、低金利のうちは繰り上げ返済しても大きな効果は得られません。無理に返済に回さず、余剰資金を投資に回して返済利息以上のリターンを得るほうがお得」

預金があるなら今後の毎月の貯蓄は〔貯蓄口座 or 証券口座〕

正解:「証券口座」先取り貯金を投資に回しお金を増やすチャンスを作る

「もしもに備えて生活費半年分は銀行口座に確保しつつ、老後資金を増やしたいならそれ以外のお金は超低金利の銀行の貯蓄口座より証券口座へ。先取り貯金していた分を証券口座で積み立て投資に回すのも手」

お金が増える貯め方を目指すなら、毎月定額を天引きするのがおすすめ。

生命保険は〔契約中でも手放す or 満期まで続ける〕

正解:「契約中でも手放す」必要な期間だけで十分。定期的な見直しを

保険は不測の事態に備えるためのものだが、子どもが就職するなど状況の変化に伴い、必要な資金も年々減っていくのが一般的。

「ほったらかしで払い続けるのはもったいない。4~5年に1回は見直して、その後の必要資金が確保できていれば手放すのが合理的です」

認知症対策には〔後見人 or 家族信託〕

正解:「家族信託」初期費用はやや高めでもランニングコストがない

後見人制度は毎月報酬が発生するためランニングコストがかかる。

「一方、家族による財産管理である家族信託は、専門家への相談料や公正証書費など初期費用はかかりますが、信託後の維持費はかからず、トータルで費用が低く抑えられます」

生命保険もチェック

契約者が認知症になった場合、代理人が保険の解約や積立金の引き出しなどができる「契約者代理請求人制度」がある。代理人の口座に着金できる契約であれば、認知症対策として効果的なので確認してみて。

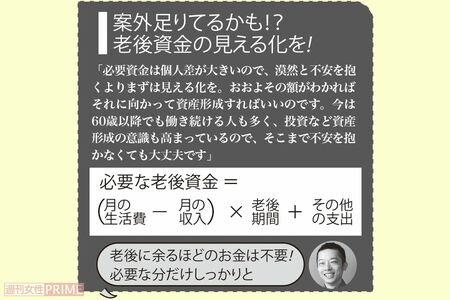

案外足りてるかも!?老後資金の見える化を!

必要な老後資金=(月の生活費 − 月の収入)× 老後期間 + その他の支出

「必要資金は個人差が大きいので、漠然と不安を抱くよりまずは見える化を。おおよその額がわかればそれに向かって資産形成すればいいのです。

今は60歳以降でも働き続ける人も多く、投資など資産形成の意識も高まっているので、そこまで不安を抱かなくても大丈夫です」

老後に余るほどのお金は不要!必要な分だけしっかりと

定年退職後も働くなら〔再雇用 or 再就職〕

正解:「再就職」培ったものを活かしてモチベも給与もアップ!

再雇用は、現役時代と同じ仕事内容でも給与が下がる場合が多く、モチベーションが上がりづらい。

「元気で働けるうちは、力を発揮できる再就職先を見つけるほうが、再雇用より収入が高くなる可能性大。そのためには、人脈づくりや下調べなど早めに準備を」

退職時にこだわるのは〔退職金 or 退職日〕

正解:「退職日」1年未満を切り上げるルールで手取りが増える!

退職金は税金が優遇されていて、勤続20年未満は40万円/年、21年超は70万円/年の控除が。

「勤続年数は1年未満は切り上げというルールがあるため、例えば22年ピッタリで退職するより22年2か月で退職=勤続23年になり控除額が大きくなります」

増やすコツ

投資するなら景気が〔いいとき or 悪いとき〕

正解:「悪いとき」景気が悪いときに始めて“一瞬”を逃さない

景気がいいと「投資でも始めるか」となりがち。

「でも、株式相場が上昇して景気が上向きになるときに大きなリターンが得られるのはわずかな期間。景気の悪いときから投資を始めて、市場の上げ相場を逃さないことが大切です。そのためにも投資の知識をつけておきましょう」

投資を始めるなら〔不動産 or 投資信託〕

正解:「投資信託」不動産は手放しにくく、死後に家族が困ることも

物価上昇に強い不動産は投資先としても人気だが、よほど目利きの人でないと、見極めが難しい。

「手放すには時間がかかり、手続きも複雑。相続も大変なので詳しい人が身近にいないなら手を出さないほうがいい。投資のプロが運用する投資信託のほうが現金化しやすいです」

投資用の口座を作るなら〔ネット or 窓口〕

正解:「ネット」手数料が安くポイント付与などメリットが多い

窓口で対面対応がある証券会社は品ぞろえが少なく、手数料も高い傾向が。

「SBI証券や楽天証券などのネット証券なら、品ぞろえが豊富で手数料が安い、投資でポイントがもらえるなどメリットが多い。実店舗はありませんがチャットや電話での相談もできます」

投資先を選ぶなら〔米国 or 全世界〕

正解:「全世界」1つの国に依存せず地域を分散させて

投資を始めたときに迷うのが投資先。

「投資のリスクを下げるには『分散』が基本。まずは特定の株式ではなく分散効果のある投資信託を選びましょう。例えば米国株式だと、米国に何かあったとき、価値がガクンと下がる可能性も。

全世界株式と名のつくものは世界中の成長企業の株に分散投資をしたのに近い効果が得られるものが多いので、手軽に分散投資がしたい人には最適です」

※投資にはリスクが伴います。きちんと理解し、自分に合った方法で実践しましょう。

教えてくれた人……立川健悟さん●ファイナンシャルプランナー。不動産会社で働くなかで出会ったお金持ちから「本当に増えるお金の使い方」を学ぶ。現在は金融機関にて勤務。近著に『お金が増えるのは、どっち?』(三笠書房)。

取材・文/遊佐信子