田舎の親でも入院中でもOK

(2)の「生計を一にしている」については、同居している親族ならば基本的にそのように見なされるもの。

「もし同居でなくても、子が親に定期的に仕送りをして生計を支えている場合は、生計を一に見なされます。また、病気の治療などで1年以上の長期にわたって入院している場合も、生活費や療養費の送金が行われている場合には生計を一にするものとして取り扱われます。ただし、老人ホームに入所している場合は扶養控除の対象外ですね」

所得の要件を満たせば、自分が入院費を払っている闘病中の父親、仕送りしている別居の義母なども、扶養対象になるということだ。

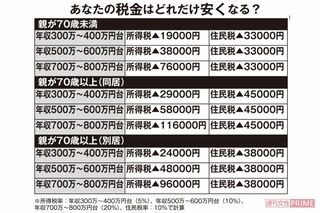

「所得税、住民税については、親の年齢と、同居か別居かで控除額が異なります」

所得税の控除額は親が70歳未満(38万円)、70歳以上で別居(48万円)、70歳以上で同居(58万円)、住民税の控除額は、親が70歳未満(33万円)、70歳以上で別居(38万円)、70歳以上で同居(45万円)となる。つまり年33万円以上のトクだ。

「70歳以上の親と同居している場合は、所得税も住民税も控除額が大きいので、ぜひ扶養を検討しましょう」

年収500万~600万円世帯が同居している70歳以上の親を扶養に入れると、節税額は所得税5万8000円+住民税4万5000円=10万3000円となり大きい。

「申請方法はかんたん。お勤めの方でしたら、年末調整で『給与所得者の扶養控除等申告書』に記入する。確定申告をしている場合は、扶養控除項目に記入するだけですよ」

ただし、扶養には2種類あり、税制上の扶養と健康保険の扶養はまったく別物だと教えてくれたのが、1級FP技能士の福一由紀さん。

「健康保険で扶養に入れると損をする場合もあります。医療保険の高額療養費や、介護保険の利用者負担は収入によって変わるためです」(福一さん、以下同)

この収入を親ではなく、現役世代の子で判断されれば、費用負担が高くなるからだ。

「ですから、健康保険の扶養で得をする人は『親の医療費が安い』『介護保険サービスを受けていない』人、損をする人は『親の医療費が高い』『介護保険サービスを受けている』人となります」

健康保険上で損得が出るのはどんな場合か、モデルケースを例に教えてもらった。