被相続人も、うかうかしていられない

被相続人が亡くなってから相続人がやらなければいけないことで忘れてはならないもののひとつが、被相続人の確定申告。

「正式には準確定申告といいますが、本来の期限(翌年3月15日)ではなく、被相続人が亡くなった日から4か月以内に申告と納税を終えなければなりません」

被相続人が亡くなって3か月以内にまず相続放棄の申し立ての有無、4か月後に確定申告・納税。そして10か月以内には相続税の申告、及び納付を行わなければならない。これはかなりのハードスケジュールとなる。

それだけに生前、被相続人が自覚を持って準備してきたかどうかがとても大切になってくる。

「亡くなって3年10か月以内に相続した財産を売った場合は、相続時に支払った相続税のうち、その財産に相当する部分を譲渡所得の計算上、取得費に加算することもできます。

つまり相続によって取得した際の相続税相当額を譲渡所得の計算上マイナスにするイメージといったらわかるでしょうか。これによって、取得税の負担を少しでも軽くすることもできます」

相続した財産を早めに手放した場合のメリットはこれだけではない。

「被相続人が居住していた土地や、昭和56年5月31日以前に建てられた家屋を亡くなってから3年目の年の年末までに売った場合は、3000万円の控除を受けることもできます」

まずは財産を試算して家族会議を速やかに開くことが先決。そうしないと税制上のメリットを見逃してしまうことになりかねない。

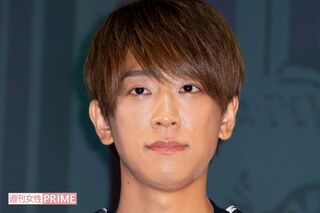

〈PROFILE〉

高橋創さん

高橋創税理士事務所所長。無料相談サイト『税とお金の相談室』近著に『いちばん親切な税金の本』(ナツメ社)