相続税がかからない額(基礎控除額)

3000万円 + 600万円 × 法定相続人の数

例:夫が亡くなり妻と子2人が残された場合、4800万円が基礎控除額に。これを超えると相続税の対象になる。

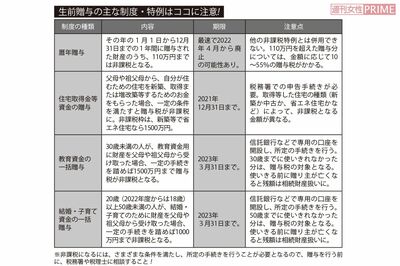

生前贈与の主な制度・特例はココに注意!

・暦年贈与

内容

その年の1月1日から12月31日までの1年間に贈与された財産のうち、110万円までは非課税となる。

期限

最速で2022年4月から廃止の可能性あり。

注意点

他の非課税特例とは併用できない。110万円を超えた贈与分については、金額に応じて10~55%の贈与税がかかる。

・住宅取得金等資金の贈与

内容

父母や祖父母から、自分が住むための住宅を新築、取得または増改築等するためのお金をもらった場合、一定の条件を満たすと贈与税が非課税に。非課税枠は、新築等で省エネ住宅なら1500万円。

期限

2021年12月31日まで。

注意点

税務署での申告手続きが必要。取得等した住宅の種類(新築か中古か、省エネ住宅かなど)によって、非課税となる金額が異なる。

・教育資金の一括贈与

内容

30歳未満の人が、教育資金用に財産を父母や祖父母から受け取った場合、一定の手続きを踏めば1500万円まで贈与税が非課税となる。

期限

2023年3月31日まで。

注意点

信託銀行などで専用の口座を開設し、所定の手続きを行う。30歳までに使いきれなかった分は、贈与税の対象となる。使いきる前に贈り主が亡くなると残額は相続財産扱いに。

・結婚・子育て資金の一括贈与

内容

20歳(2022年度からは18歳)以上50歳未満の人が、結婚・子育てのために財産を父母や祖父母から受け取った場合、一定の手続きを踏めば1000万円まで非課税となる。

期限

2023年3月31日まで。

注意点

信託銀行などで専用の口座を開設し、所定の手続きを行う。50歳までに使いきれなかった分は、贈与税の対象となる。使いきる前に贈り主が亡くなると残額は相続財産扱いに。

※非課税になるには、さまざまな条件を満たし、所定の手続きを行うことが必要となるので、贈与を行う前に、税務署や税理士に相談すること!

(取材・文/鷺島鈴香)