新型コロナウイルスによる経済の悪化は夏のボーナスにも影響。大手企業の平均で6%減少、という数字が発表された。中小企業の状況はさらに厳しく半額以下に減額したり、支給自体をとりやめたりする企業もある。

分断された「勝ち組」と「負け組」

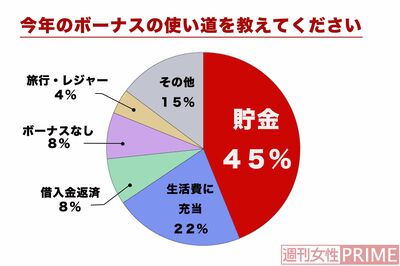

ボーナスの使い道についても厳しい現状がうかがえる。ある調査会社のアンケートでは、使い道に「貯金」「生活費に充てる」と答えた人が半分以上。先行き不透明なうえ、老後への不安もあれば、貯蓄に走るのは当然のことだ。

※5月23日~25日、男女447名に行った調査によると半数近くが「貯金」と回答。今後の生活不安からお金を蓄えようという意識が高まっている。

だが、必ずしもそれは賢明な方法とは言えない。そもそも、ゼロ金利が続く今の時代は、コツコツ貯金していくだけでは資産がなかなか増えていかないのだ。

長い目で見ると“投資”は必要だという考え方もある。野村證券に勤め、今は独立して資産コンサルティング会社で女性向けの資産運用セミナーなどを行っている吉田友哉さんは、こう話す。

「金融商品を選ぶポイントは、3つあります。“安全性”“収益性”“流動性”。

銀行の預貯金は万が一、倒産したとしても1000万円までは保障され、普通預金ならいつでも引き出せます。つまり銀行預金は安全性、流動性は高いと言えますが、何年預けても元本はほとんど増えません。

一方、株式や投資信託など“投資”は元本割れのリスクがあり、安全性は確保できないものの、増やせる可能性があります」

それぞれメリット、デメリットがあり、三拍子そろった金融商品はない。

「“自分が何を求めるのか”“お金の用途は何か”を考えて金融商品を組み合わせることが賢い方法です。

10年、20年先の老後資金のために、多少のリスクを負っても、投資で“お金自身に働いてもらって増やす”という対策も必要になってくると思います」(吉田さん、以下同)

コロナ不況によって、株価は大暴落した。経済も金融市場も下がるところまで下がったが、ようやく世の中が回復に向かって動き始めている。“今こそ株の買い時だ”という声も聞こえるが、

「株価を見ると、コロナ禍でも増収増益を続ける企業や、外出自粛により新たな需要が生まれて伸びている業種もあります。コロナ不況で、勝ち組、負け組が、よりはっきりと分断された印象を受けます。

もちろん今後、コロナの第2波がくるかもしれませんし、市場の見通しは依然として不透明。ですが、勝ち組を見極めて投資するには、いいタイミングだと思います」

夏のボーナスの使い道として、株式投資に挑戦してみるのも、ひとつの選択肢かもしれない。